资金面逐步向宽,受股市上涨影响,债市整体回暖

中国金融网|2023-11-07 16:09:26

阅读量:

核心观点

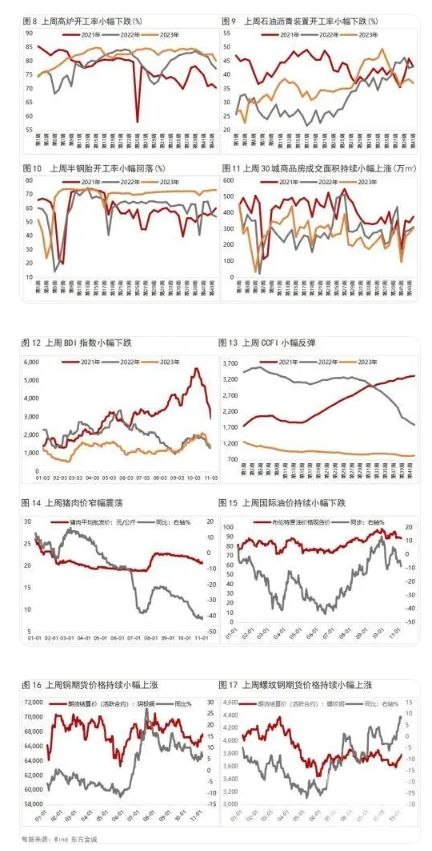

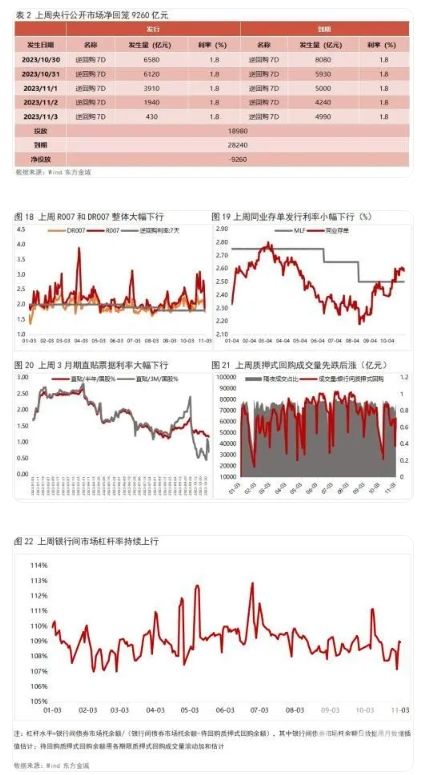

上周(10月30日当周)资金面逐步转宽提振市场情绪,债市整体回暖。具体来看,随着特殊再融资债券供给高峰已过,前期发行的政府债券逐步转化成财政投放,叠加央行通过公开市场操作呵护“流动性”,上周资金面逐步转松,是当周债市整体回暖的主要原因。同时,上周公布的10月PMI数据不及预期,降准降息预期升温,对债市情绪也有所提振。整体看,上周长端利率整体明显下行,其中,周一至周四长端利率持续走低,周五,受股市上涨影响,长端利率小幅反弹。

本周债市将以震荡回暖为主。一方面,中央金融工作会议提出“保持流动性合理充裕、融资成本持续下降”,市场对宽货币的预期有所升温;另一方面,从资金面来看,特殊再融资债发行高峰已过,并逐步转化为财政支出,资金面或将延续偏宽松状态。不过,后续增发万亿国债仍将对资金面造成一定扰动。另外,10月金融数据将在本周出炉,从当月票据利率走势来看,信贷投放超预期的可能性不大,或难以对债市带来较大的利空影响。整体上看,本周资金面仍将偏松,叠加增发万亿国债落地后,宽财政预期利空暂时出尽而宽货币预期升温,预计债市将以震荡回暖为主。

一、上周市场回顾

1.1二级市场

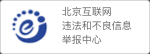

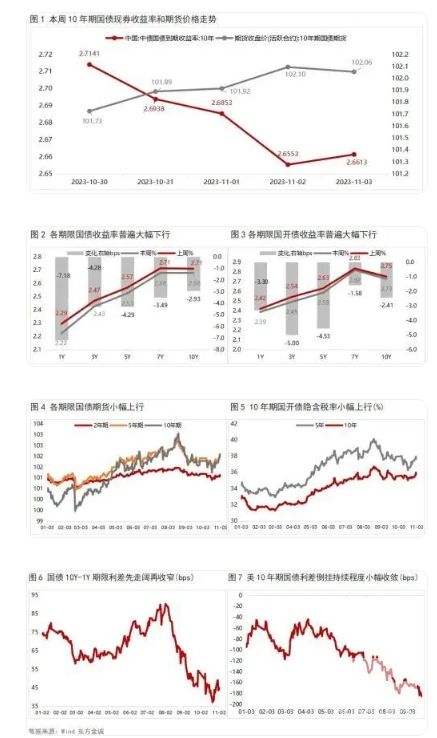

上周(10月30日当周)债市明显回暖,长端利率整体下行。全周看,10年期国债期货主力合约累计上涨0.35%;上周五10年期国债收益率较前一周五下行5.20bps,1年期国债收益率较前一周五下行6.05bps,期限利差整体小幅走阔。

10月30日:周一,资金面向暖,叠加增发亿万国债落地后宽松预期升温提振债市情绪,短券明显走强,但长券仍疲软。当日银行间主要利率债收益率多数下行,其中,10年期国债收益率上行0.08bps;国债期货各期限主力合约集体上涨,其中,10年期主力合约涨0.02%。

10月31日:周二,当日公布的PMI数据不及预期提振债市情绪,现券期货向暖。当日银行间主要利率债收益率多数下行,其中,10年期国债到期收益率下行2.03bps;国债期货各期限主力合约全线收涨,其中,10年期主力合约涨0.15%。

11月1日:周三,受跨月因素干扰,隔夜融资价格走高,直到午后价格逐步回落,资金面稍缓和,但市场情绪仍不稳定。当日银行间主要利率债收益率多数下行,其中,10年期国债收益率下行0.85bps;国债期货各期限主力合约涨跌不一,其中,10年期主力合约涨0.02%。

11月2日:周四,资金面进一步宽松提振债市情绪,当日银行间主要利率债收益率普遍下行,其中,10年期国债收益率下行3.00bps;国债期货各期限主力合约收盘集体上涨,其中,10年期主力合约涨0.19%。

11月3日:周五,股市偏强压制债市情绪,现券期货震荡偏弱。当日银行间主要利率债收益率普遍上行,其中,10年期国债收益率上行0.60bps;国债期货各期限主力合约收盘涨跌不一,其中,10年期主力合约持平。

1.2一级市场

本周共发行利率债59只,环比减少28只,发行量4091.4亿,环比减少4626.6亿,净融资额85.5亿,环比减少4382.5亿。本周国债发行量、净融资均增加,到期量减少;政金债发行量增加且到期量为0,净融资额环比回正至1129.6亿,净融资额环比减少;地方债发行量环比减少,净融资1663.9亿元。

本周利率债认购需求整体尚可:共发行1只国债,平均认购倍数为3.13倍;共发行20只政金债,平均认购倍数为4.76倍;共发行38只地方政府债,平均认购倍数为19.49倍。(本周利率债发行情况详见附表1-3)

二、本周重要事件

10月官方PMI数据不及市场预期。国家统计局10月31日公布的数据显示,10月中国制造采购经理指数(PMI)为49.5%,低于上月0.7个百分点,结束此前连续四个月的反弹;10月非制造业商务活动指数为50.6%,低于上月1.1个百分点,景气水平有所回落。

10月制造业PMI回落,降至枯荣线以下,低于市场普遍预期。背后主要有两个原因:一是季节性波动,十一长假前后居民消费需求被提前释放,当月消费放缓。二是当前消费整体上仍偏弱。10月新订单指数为49.5%,较9月大幅下降1个百分点,为本月制造业PMI下滑的主要拖累项。主要是当前房地产市场低迷以及经济修复进度偏缓,居民消费信心不足,消费复苏势头仍然偏弱。此外,其他制造业和非制造业分项指数多数下降。总体来看,10月PMI中多数指标回落,除去季节波动,显示当前需求偏弱,经济修复基础还不稳固。向前看,四季度财政政策持续发力,如10月特殊再融资债券巨量发行、增发万亿国债等,有望扩大内需,带动经济动能逐步增强,提振PMI回升。

中央金融工作会议释放积极政策信号。10月30日至31日,中央金融工作会议在北京举行。会议分析了金融高质量发展面临的形势,部署了当前和今后一个时期的金融工作。

对于债市,会议主要释放了3个政策信号。一是保持货币政策的稳健性,更加注重跨周期和逆周期调节的功能。加强货币供应总量和结构的双重调节,货币总量上保持流动性合理充裕,为经济社会高质量发展营造适宜货币金融条件;结构上充实货币政策工具箱,优化资金供给结构,加强对重点领域和薄弱环节的支持。货币政策有望与财政政策配合,减弱增发万亿国债对资金面的供给冲击,保持市场流动性平稳。此外,货币政策将延续维护人民币币值稳定,发挥降成本支持内需修复的作用。二是会议强调“建立防范化解地方债务风险长效机制,建立同高质量发展相适应的政府债务管理机制。”在债务化解过程中,特殊再融资债券发行规模还有可能进一步扩大。银行等金融机构可能共同参与,实施展期降息,切实降低平台企业债务负担,银行的承接力经受考验。三是会议提出加快建设金融强国目标,对发展资本市场提出了更高的要求,其中包括“促进债券市场高质量发展”。我们认为,债券市场可以从以下四个方面实现高质量发展目标:一是进一步完善法律法规制度,夯实放行人和中介机构责任,加强信息披露管理,保障投资者权益;二是完善市场制度,构建高效联通的多层次市场体系;三是加强风险管理;四是进一步全面推动债市市场高水平对外开放。

资本新规落地,有利于银行进一步缓解资本金压力。11月1日国家金融监督管理总局公布了资本新规正式稿,正式稿相比于征求意见稿有所放松,风险权重再度调整。其中,降低了按揭贷款信用、银行持有工商企业股权以及开发性政策性银行次级债权的风险权重,对于银行购买公募基金的风险计量也有所放松,有利于银行进一步缓解资本金压力。

美联储再度暂停加息,强调金融环境收紧可能影响经济。11月FOMC会议上,美联储宣布暂停加息,维持利率在5.25%-5.5%区间不变,这也是美联储连续第二次会议暂停加息,显示偏鸽立场。

11月美联储暂停加息,主要有两个原因:一是通胀和就业大体保持平稳下行态势;二是近期美债收益率大幅上行,金融条件收紧,相当于一次加息。目前利率水平对高通胀起到较为明显的抑制作用,并对实体经济形成冲击,明年美国经济增长动能将进一步减弱,再度加息可能性很小。不过,考虑到美国三季度经济表现较强,不排除若短期内通胀与就业数据依然偏强,美联储为了达到通胀目标而再次加息的可能性。整体而言,通胀虽处于下行通道,但距离美联储目标仍有较大距离,加之短期内经济韧性仍存,维持高利率的时长可能将长于预期。

三、实体经济观察

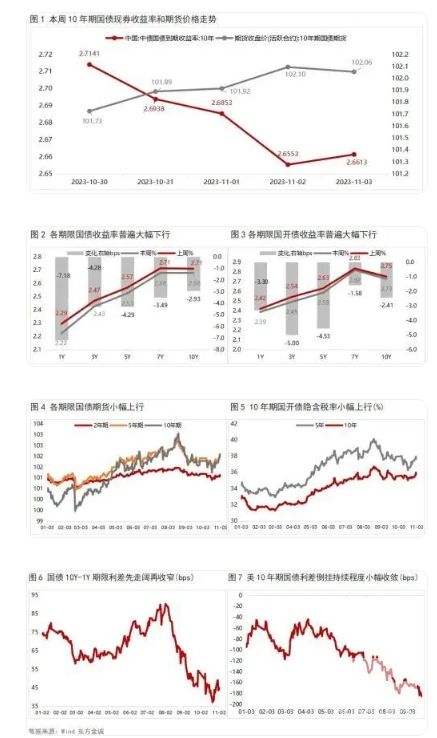

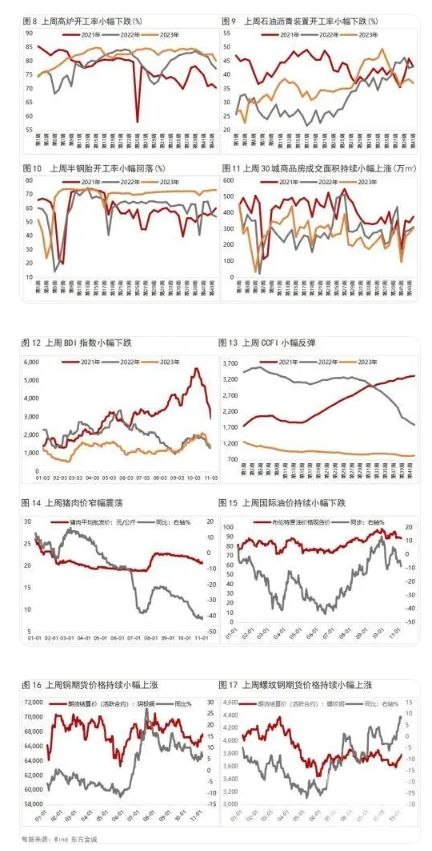

上周生产端高频数据小幅下跌,其中,高炉、石油沥青装置以及半钢胎开工率小幅下跌。从需求端来看,上周BDI指数小幅下跌、出口集装箱运价指数CCFI小幅反弹,出口动能持续偏弱;上周30大中城市商品房销售面积持续小幅上涨。通胀方面,上周猪肉价格窄幅震荡,大宗商品价格多数上涨,其中,铜价和螺纹钢价格持续小幅上涨,但原油价格小幅下跌。

四、上周流动性观察

最新要闻更多